富卫保险公司上市时间(富卫保险拟赴港上市)

手握数家上市公司的李泽楷旗下富卫保险不绝传出上市动静,虽富卫并未明晰回应,但上市好像是板上钉钉的事。纵观中外成本家,均爱保险,外洋有闻名的股神巴菲特靠着保险的浮存金成绩收益传奇,海内则有复星、万向等成本系将触手伸至保险规模。与前述成本家相同,富卫的发财同样是买出来的。

▲李泽楷

富卫保险或上市在即

2月16日,据媒体报道,香港富豪李泽楷旗下富卫保险最快本月尾向港交所递交上市申请,预料或于本年5月或6月挂牌,集资约20亿美元。而富卫讲话人则拒绝评述动静。

早在客岁12月,市场就传出富卫保险赴港上市的动静,公司优先思量于来岁初改在香港申请上市,而其时富卫将完成新一轮14.25亿美元私募投资者融资。

作为李嘉诚之子,李泽楷的一举一动备受存眷,旗下富卫保险拟上市的动静更是接连不绝,在2021年这一年时刻先后三次爆出在新加坡、美国、香港上市,时至今天其上市打算还未正式官宣。

但从富卫保险一次又一次的拟上市动静中,李泽楷偏幸的保险业国界也正式揭开,叠加此前拥有的三家上市公司,俨然形成一个凌驾地产、保险、电讯等行业的贸易帝国。

富卫的传奇宿世

着实富卫是一家站在“百年巨人”肩上的企业,前身是台甫鼎鼎的荷兰国际团体ING,ING曾经在环球保险及银行中排名第三。

2012年,李泽楷私家持有的盈科拓展团体以21.4亿美元收购ING港澳和泰国营业,并于2013年改名为富卫,取意“守卫财产”与“安详”。

“崎岖”的上市之路

纵观富卫保险的上市之路,堪称一波三折。

初步始自客岁2月22日,其时据媒体报道,富卫保险打算在新加坡上市或与美国上市的SPAC归并,以维持双重股份架构,同时思量是否在香港上市。也就是说,新加坡、美国以及香港均在富卫保险上市选择之列。

而同年9月23日,富卫保险作出选择--赴美上市,初次递交招股书,方针募资金额约20亿-30亿美元之间,公司估值达130亿美元-150亿美元阁下。不只云云,据富卫团体更新的上市文件表现,其时已锁定多个投资者认购总计9亿美元的股份,靠近最高融资额的1/3。

在统统筹备停当中,时隔3个月后,客岁12月20日富卫赴美上市打算却戛然而止,公司提交撤回赴美上市的申请,并暗示公司正思量其他融资途径。

至于富卫保险放弃美国上市的缘故起因,有说明称公司是思量到中概股退市及股价题目叠加禁锢审批迟迟未通过,最终故意放弃在美上市。

固然赴美IPO历程并不快意,但富卫仍旧为上市做筹备。同年12月14日,据知恋人士透露,亿万大亨李泽楷旗下的富卫团体即将告竣协议,通过私家配售筹集高出14亿美元,并筹备在香港举办初次果真募股。

买出来的保险国界

李泽楷创业于1993年,昔时用4亿美金创建StarTV,看准北美成本进军亚洲传媒业机遇,在市场岑岭时转手以9.5亿美金卖给传媒富翁默多克,捞到人生第一桶金。

1995年李泽楷耗费6.8亿买下了皇冠车行大厦,8个月事后,李泽楷就以8.1亿价值卖出,轻松赚取1.3亿。

2000年,只有10亿美元的李泽楷,向30多家银行借了130亿美元,以小鱼吃大鱼的方法并购年利润高出100亿港元的香港电讯公司(现电讯盈科),成为昔时亚洲第一大并购案,创造了其期间价700亿美元的巨型企业。30出面短短18天就在香港股市缔造了狂赚5800亿港元的事迹,身价一度排名亚洲前三,这也成为他商界封神之战。

最后李嘉诚自告奋勇买下了李泽楷手上的大部门资产,他才获得现金周转,并慢慢还清了130亿美元的贷款,在李泽楷的全心策划下,香港电讯开始从转亏为盈,他开始将更多精神放在投资和保险行业。

李泽楷最早踏足保险业始于1994年,昔时李泽楷就曾收购鹏利保险,1999年,鹏利保险改名为盈科保险,并在香港上市。2007年,他出手盈科保险赚得35亿港币。

对付保险业的机关,李泽楷保持不停斗胆激进的作风,看好就买。李泽楷对外绝不掩盖其阴谋创造保险帝国的野心。2018年在香港大学演讲时曾暗示,他有7成的精神放在金融尤其是人寿保险方面。

其对付保险业的激情亲切早在1994年就已呈现,昔时李泽楷以超5亿港元收购鹏利保险,由此成为鹏利保险的实控人,1999年鹏利保险改名为盈科保险并分拆上市。

颠末7年的成长,2006年,盈科保险新营业增添59%,整年保费收入20亿港元,净利润3.22亿港元,同比增进近7倍。可恒久股价低迷致使李泽楷选择在2007年以35.26亿港元将盈科保险50.48%股权出售给比利时富通保险团体,每股作价8.18港元。这个价格比盈科保险的市场交易价有靠近60%的溢价,此举可谓是双赢。

尝到长处的李泽楷继承本身的保险奇迹,其真正开始成立保险帝国事在2012年10月斥资21.4亿美元(折合166亿港元)现金收购荷兰国际团体(ING)在香港、澳门和泰国的保险营业,打败其时的竞争敌手美国大城市人寿保险、宏利金融以及盟国保险等保险巨头,富卫保险至此应运而生。

而对付富卫保险的前路,则是通过一步步的“买买买”成长壮大。

2016年是富卫猛烈并购的一年,昔时4月,富卫团体从亚洲最大的私立医疗团体新加坡百汇班台手中收购Shenton保险90%的股权,由此进入新加坡市场;两个月后,借助全资收购新加坡的大东方人寿越南分公司,进入越南市场;同年12月全资收购日本最大外资保险公司——AIG旗下富士生命保险公司,进入日本市场。

短短4年时刻,富卫团体的营业已经扩展至亚洲的多个国度,包罗中海内陆、印尼、菲律宾、新加坡、越南以及日本。

分地域开看, 富卫团体将十个市场分别为4个板块:香港(及澳门)、泰国(和柬埔寨)、日本、 和新兴市场(包罗菲律宾、印度尼西亚、新加坡、越南和马来西亚)。

个中,香港(和澳门),2018年、2019年和2020年调解后的税前业务利润别离为1.3亿美元、1.28亿美元和1.41亿美元。

泰国(和柬埔寨),调解后的税前业务利润在 2018 年和 2019 年保持相对不变在 4800 万美元和 4100 万美元,2020 年增进到 8600 万美元。

日本市场方面,2018 年、2019 年和 2020 年的调解后税前业务利润别离为 5600 万美元、7100 万美元和 1 亿美元。

而新兴市场整体处于吃亏状态,2018 年、2019 年和 2020 年的调解后税前策划吃亏别离为 8100 万美元、9800 万美元和 8700 万美元。

(责任编辑:admin)

国学经典故事(国学经典故

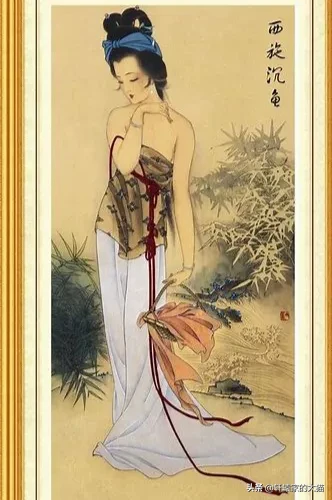

国学经典故事(国学经典故 西施是哪里人,她的原名叫

西施是哪里人,她的原名叫 李斯被腰斩死得冤

李斯被腰斩死得冤 历史上的嘉庆杀和

历史上的嘉庆杀和